外企溢扣稅款 延長申請退還

企業必須特別注意,已超過5年申請退稅期間的案件,無法適用修正後的10年申請退稅期定。圖/本報資料照片

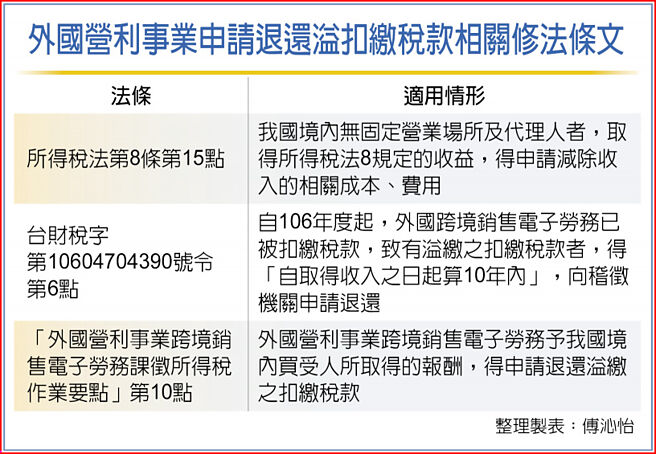

外國營利事業申請退還溢扣繳稅款相關修法條文

配合行政程序法和稅捐稽徵法,財政部公告修正所得稅法第8條第15點、外國營利事業跨境銷售電子勞務課徵所得稅作業要點第10點和臺財稅字第10604704390號令第6點,將外國營利事業申請退還溢扣稅款的期限自5年延爲10年。

資誠聯合會計師事務所稅務法律服務會計師林巨峰提醒,財政部新規即日(2023年10月13日)起生效,但企業必須特別注意,已超過5年申請退稅期間的案件,無法適用修正後的10年申請退稅期定。

舉例來說,若屬民國107年10月13日之後外國營利事業取得的收入,退稅期限可延長爲10年;但民國107年10月12日(含)以前的收入,仍應適用5年。

安永會計師事務所表示,在臺灣境內沒有固定營業場所也沒有營業代理人的外國營利事業,取得營業利潤等臺灣來源所得時,可在取得收入日起算的一定期間內,申請減除成本、費用,重行覈算所得額,退還溢繳的扣繳稅款。

至於外國營利事業跨境銷售電子勞務已被扣繳的稅款與經稽徵機關覈定的實際所得額或淨利率、境內利潤貢獻程度等計算的應扣繳稅款不同,導致溢繳扣繳稅款,也可自取得收入日起算10年內申請退還。據悉,境外電商近年每年稅額約30億元。

KPMG稅務投資部執業會計師黃彥賓表示,臺灣營利事業所給付外國營利事業的報酬,即爲外國營利事業收入,但實務上該外國營利事業的扣繳稅款往往以合約轉嫁由臺灣企業負擔,因此本次修法實質上亦可嘉惠臺灣的營利事業。黃彥賓表示,臺灣扣繳義務人不論給付給境外電商或一般境外公司,財政部都已修正相關辦法,明訂檢附其實際負擔扣繳稅款相關證明文件,可由國內營利事業直接申請淨利率及貢獻度覈定,無須再取得外國營利事業授權書。

依行政程序法第131條第1項「公法上之請求權,於請求權人爲行政機關時,除法律另有規定,因5年間不行使而消滅;於請求權人爲人民時,除法律另有規定,因10年間不行使而消滅」。此外,美國商會也一直建議延長。

勤業衆信會計師事務所執業會計師袁金蘭表示,依相關規定,財政部近期將各種租稅優惠的申請期限由5年延長爲10年。像是稅捐稽徵法第28條有關納稅義務人因計算錯誤等原因導致溢繳稅款,申請退稅時間也已修正爲10年。