大陸信用債年內踩17次雷! 涉及金額高達703億

▲「去槓桿化」是指金融機構或金融市場減少槓桿的過程,而指槓桿使用較少的本金獲取高收益。(圖/達志/示意圖)

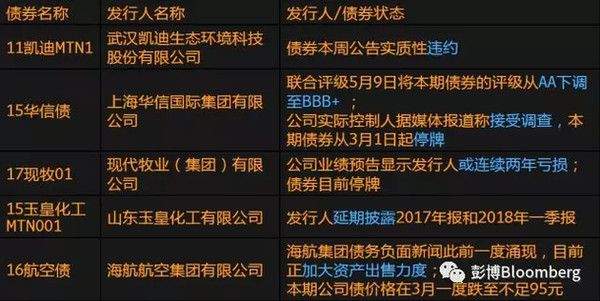

因爲去槓桿化和嚴格監督管理的影響,大陸不少企業受到衝擊,密集發生「違約事件」。數據指出,今年已經有17起信用違約,涉及金額接近人民幣150億元(約新臺幣703億元),受影響的公司包括凱迪生態、四川煤炭、大連機牀、丹東港、億陽集團、中城建、神霧環保、富貴鳥、春和集團、中安消等10家公司。

綜合陸媒報導,不停爆發的債務違約影響到債券基金的業績,截至5月10日盤後數據,全市場已經有144支債基淨值在年內出現下跌,共有22支債基年內淨值跌幅超5%;有4支內淨值跌幅超10%,中融融豐純債和華商穩淨值跌幅超過20%。

中融融豐純債基金位居最後一名,純債A年淨值下跌47.96%,目前淨值爲0.5元(約新臺幣2.34元),純債C年內跌幅達47.26%,目前淨值爲0.59元(約新臺幣2.77元)。而中融融豐純債基金大跌,主要是因爲踩中違約的「14富貴鳥」。

緊追在中融融豐純債基金的是華商基金,他旗下的華商雙債豐利債券基金五大重倉債券有四支正面臨信用風險事件。

中信證券券研究首席分析師明明表示,各家企業主體違約的導火線和原因不同,但是產成品價格的大幅上漲是主要原因。上游火熱的景氣對於下游當前更多的不是傳導而是博弈,所以中下游企業正面臨着成本漲價的壓力。另外,銀行近兩年的縮比進程中,更傾向於大型國企、央企單位、各部門資產統一的授信更是軟化了表外對民營企業的資金支持。

據瞭解,因爲目前已經出現違約的發行人主體有70%是民營企業,這讓市場對民營企業債更加小心警慎。聯訊證券董事總經理李奇霖分析,以中證企成分爲代表的民營企業的籌資現金流淨額,在2018年一季出現了近幾年來的首次下降,企業面臨的外部融資環境非常嚴峻。

李奇霖表示,對投資而言,除了要小心典型現金流與盈利能力不佳的企業外,還需特別防範缺乏核心競爭力、自身主營業務不精、高負債率、盲目追求規模的企業。