退休理財術-銀髮族安度晚年 財務配置掌握三原則

保險業者建議銀髮族的財務配置,要兼顧「安全穩健、保值增值、創造源源不絕的現金流」這三大原則。圖/美聯社

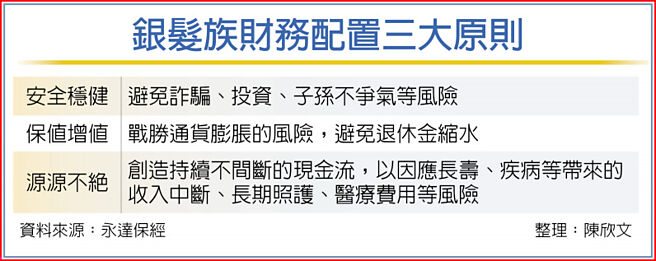

銀髮族財務配置三大原則

據國家發展委員會推估,臺灣將在2025年邁入超高齡社會,老年人口占總人口比率將持續提高,預估將於2039年突破30%,銀髮世代的來臨已是必然發生的未來。老後最怕無錢可用、無財可理,或者窮得只剩一間房,面對不可預期的老後金流挑戰,保險業者建議銀髮族的財務配置,要兼顧「安全穩健、保值增值、創造源源不絕的現金流」這三大原則。

根據內政部2022年簡易生命表,國人平均壽命79.84歲,人口統計資料則顯示,臺灣65歲以上老人患有輕微認知障礙18.01%,失智症7.64%,也就是65歲以上老人約每13人即有1位失智者。最令人擔憂的是,依據警政署的統計資料顯示,2023年1~5月各年齡別之詐欺被害人,未滿18歲以「假網路拍賣(購物)」最多,18~39歲各年齡層以「解除分期付款詐欺(ATM)」最多,而40歲以上的各年齡層則以「投資詐欺」最多,試想,若在屆退或已退的年歲遭遇詐騙,勢必讓老後生活陷入拮据。

永達保經建議銀髮族,一定要關注老、殘、窮這三大風險:「老」:確保有足夠的錢花用;「殘」:確認已備好一筆安養及醫療費用;「窮」:注意辛苦打拼一輩子的資產,不會被親朋好友借走、搶走或是被詐騙集團拐走。如何在退休後有穩定的現金流是非常重要的,透過良好的規劃,找到對的工具,才能讓銀髮族的退休生活得到保障。

銀髮族的財務配置,首重「安全穩健、保值增值、創造源源不絕的現金流」這三大原則。永達保經指出,銀髮族在財務上要面對收入下滑甚至是收入中斷、以及長壽與通膨的幾大考驗,所以「創造源源不斷的現金流」是銀髮族理財最重要的目標。有些銀髮族喜歡透過股利與房租打造退休金流,然而,投資畢竟有風險,而當房東又有管理、維護等經營成本,銀髮族不一定有精力打理這些事務,甚至還會產生稅務與繼承的問題。

而增額終身壽險除了保險保障之外,更額外具備安全穩健與時間複利優勢,能夠藉由契約機制達到定期定額儲備的儲蓄目的,繳費期滿更能依據自身需求靈活運用資金,透過適當的精算規劃,還能創造源源不絕的退休金流,執行退休規劃最佳工具。如果再搭配信託、遺囑、意定監護,更能確保銀髮族在退休階段及傳承階段,能獲得滿意和穩定生活。

長年深耕退休規劃的永達保經叮嚀,儲備退休金,愈早啓動愈輕鬆,時間複利的增值效益也會越明顯。同時,由於誰也無法預測自己老後會不會罹患失智症,又或者發生任何無法照顧自己的情況,最好能夠善用「意定監護」的制度,透過委任契約預先選任一位或多位信任的監護人,由意定監護人依約定管理安排財產及自身照顧,才能在自己需要幫助時候,有信任的人協助監督,持續照顧自己到離開那一天。