外匯探搜-牛年亞太貨幣佈局

美元兌日圓近三個月走勢

辛丑牛年伊始,石油市場保持「牛氣沖天」,布蘭特油期價格今年至今上漲25%,澳洲、新西蘭、加拿大、俄羅斯及挪威等大宗商品相關的貨幣(相對美元)表現強勢,但以現貨匯率推算,我們相信年內平均尚有中個位數的上漲空間。此外,經濟復甦持續支持亞太地區的高收益貨幣。

美國10年期公債收益率近期一度突破1.3%,長期實際利率可能在-1%觸底後回升。即便美元的投機性期貨短倉仍然高企,但美國名義及實際收益率一旦急漲,將會爲美元帶來廣泛的支持,這點值得投資者關注。

在美國財政赤字及經濟復甦的背景下,美國收益率走高可能拉動大宗商品等實際資產價格上升,這不止於從貿易的角度來看,還因爲經濟活動加快及股票等風險資產上漲所引起的風險情緒增加。

不過,爲支持經濟復甦,美聯準會承諾保持貨幣政策寬鬆,這對持有美元現金或高評級債券的投資者而言,可能有回報不足的憂慮。因此,即便美國長期債券收益率上升的風險增加,但美元下行的趨勢不變,亞太地區的高收益貨幣仍然吸引。

高收益貨幣看漲

亞太貨幣今年開局的勢頭不錯,但全球採購經理指數(PMI)顯露了疲軟的態勢,不利於增長型貨幣,美國10年期公債收益率反彈也對美元構成支撐。本季度全球經濟數據可能進一步讓亞太貨幣添壓,但此估計屬短暫現象。

亞太貨幣升值的前提在於經濟堅實復甦,這意味相關國家增長及國際收支改善,全年潛在的平均回報達到中至高個位數。

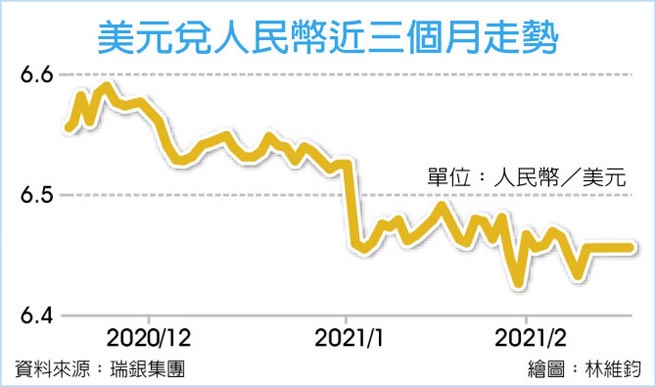

此外,相對美元,人民幣、印度盧比及印尼盾的收益率優勢達到200至450個基點,估計匯率在今年中前分別上漲至6.2、71及13,800。人民幣今年至今已升值逾1%,表現一枝獨秀的原因在於:首先,中國內地宏觀增長形勢優於全球其他地區;第二,相對於G10國家貨幣,人民幣的利率優勢具有吸引力;第三,內地的國際收支情況不俗。

人民幣年內有望進一步升值4%之外,投資者還坐收利差2.5%,以總回報6.5%及1年隱含波動率5.8%來看,意味波動率調整後的回報小幅高於1,貨幣具有相當的吸引力。以當前在岸及離岸匯率來看,6個月遠期合約差距非常小,兩者應提供相若的回報。

看多人民幣、看空日圓

從戰術投資的角度佈局,我們看多人民幣及看空日圓的配對交易。一方面,人民幣6月左右有望上漲至6.2,另一方面,隨着全球增長復甦(日本國內投資者尋求海外投資)及日圓避險需求降溫(日圓期貨多頭合約增長停滯),推使日圓在下半年進一步走軟至107。此操作的現貨匯率潛在回報5%至6%,還未計算利差收益近2.5%。

此外,我們看好一籃子亞洲貨幣,包括新加坡元、印度盧比及印尼盾,同時選擇看空美元及澳元。一方面,新加坡元料將受益於全球經濟復甦,印度盧比及印尼盾則屬於高收益率貨幣。另一方面,此操作不僅利用美元作爲融資貨幣,加入低收益率的週期性澳元有助於降低總體波動率。