操盤心法-升息+縮表 選股首重產業趨勢能見度

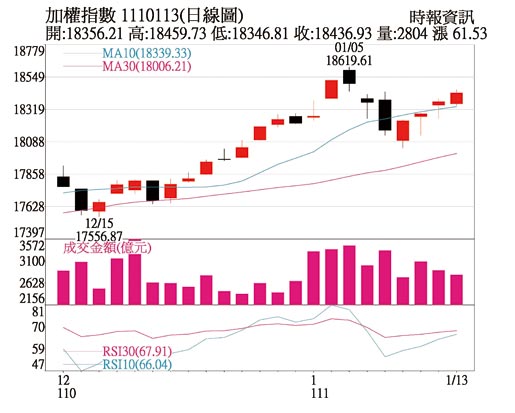

加權指數1110113(日線圖)

國際金融分析:2021年12月15日FOMC釋出偏鷹訊號,投資人擔憂央行偏鷹已提早升高現金部位,符合市場預期後美股開始反彈,加上元月行情期待,全球股市皆呈多頭走勢,S&P500指數更在年底前再創新高。然而今年1月5日公佈FOMC會議紀要,除表示升息步調將快於原先預期外,有部分委員認爲在開啓升息後,不久即可展開縮減資產負債表。

隨後多家大型投行將預估FED縮表時點大幅提早到今年第三季,引發全球金融市場大幅震盪,美國10年期公債殖利率一度突破1.8%,突破去年3月高點,全球股市從高檔回落,其中以利率相對敏感的那斯達克和NBI指數表現較弱勢。

1月11日FED主席鮑爾在參加參議院提名連任主席聽證會時言論至關重要。鮑爾在不到一個月前FOMC會後記者會表示,經濟與就業前景樂觀,重申供應鏈瓶頸將很快消除,雖然承認通膨比預期久,但強調FED在決策上並未落後於形勢,強調FED的立場高度寬鬆,認爲FED在利率、通膨和強勁經濟方面處於非常有利地位。但鮑爾在1月11日說,爲使擴張能夠延續,需要物價穩定,高通膨對達到最大就業是嚴重威脅,若通膨居高不下,FED不得不隨時間推移進一步提高利率,且可能今年晚些進行縮表。

以目前資產負債表8.8兆美元規模,對比2020年疫情前4.2兆美元,在短短二年膨漲超過一倍。歷史經驗,升息加上縮表,若是基於經濟強度夠強,或可抵禦去槓桿壓力,市場震盪向上;但若緊縮是基於居高不下的通膨憂慮,過快的升息和縮表對市場造成的脆弱性就不可不慎了。

明星產業分析:2020年以來全球中大型晶片業者Apple、nVidia、AMD、Marvell、高通等將發展重心偏向Cloud Computing、Networking、車用運算ADAS、AI Computing、ARM CPU等HPC高速運算;受惠全球雲服務數位轉型趨勢對HPC需求大幅增加,未來半導體產業成長將逐漸脫離手機、消費電子軌跡,而是以先進製程在Cloud、工業/企業、車用電子等領域帶來的新商機爲主軸,由B2C逐漸傾向B2B。

過去10年以來行動通訊市場讓臺積電在製程技術和資本累積迎頭趕上並超越競爭對手;展望未來,多元性HPC將更仰賴Fabless、System及Foundry業者的生態體系傾向專業分工模式,更有利臺積電憑藉其製程技術及先進封裝佈局搶先更多市場商機,拉大與競爭者的距離。

2022年臺積電營運發展將迎來Apple擴大Apple Silicon、AMD擴大雲計算佈局、Marvell發展Networking成效、聯發科5G晶片成長,以及新創ARM CPU勢力崛起,再加上nVidia和高通晶片迴歸等多股勢力溢注,在終端消費電子因疫情趨緩而雜音紛擾下,臺積電不但仍能保持穩健增長,也持續拉高資本支出,確立下世代製程優勢,持續擴大與競爭者的距離。

此外,Chiplets趨勢採先進封裝,將原先大晶片SoC解構,降低系統成本、縮短設計流程、整合周邊元件及記憶體,持續留意ABF、均熱片及設計服務業者商機。